O que é Fundo de combate a pobreza?

O FCP é um Fundo de Combate à Pobreza criado com o objetivo de minimizar o impacto de desigualdades sociais entre os estados brasileiros. É uma alíquota calculada juntamente com o ICMS nas operações internas ou operações interestaduais com Substituição Tributária. Cada estado tem uma legislação específica para os produtos que devem ser aplicados esse fundo. Recomendamos que verifiquem com suas contabilidades quais os produtos devem contar esses percentuais. Normalmente esses percentuais são aplicados em operações interestaduais.

FCP para operações com ICMS Moderniza Loja

Refere-se ao cálculo do Fundo de Combate à Pobreza para ICMS operações dentro do mesmo estado

O processo de cálculo leva em consideração a taxa de % FCP que é conduzido em paralelo com o cálculo do ICMS em operações internas, ou seja, quando o estado do cliente ou fornecedor coincide com o da filial. Esse tipo de cálculo do FCP é aplicado em diversos documentos fiscais, incluindo pedidos de venda, notas fiscais de saída, ordens de compra e notas fiscais de entrada.

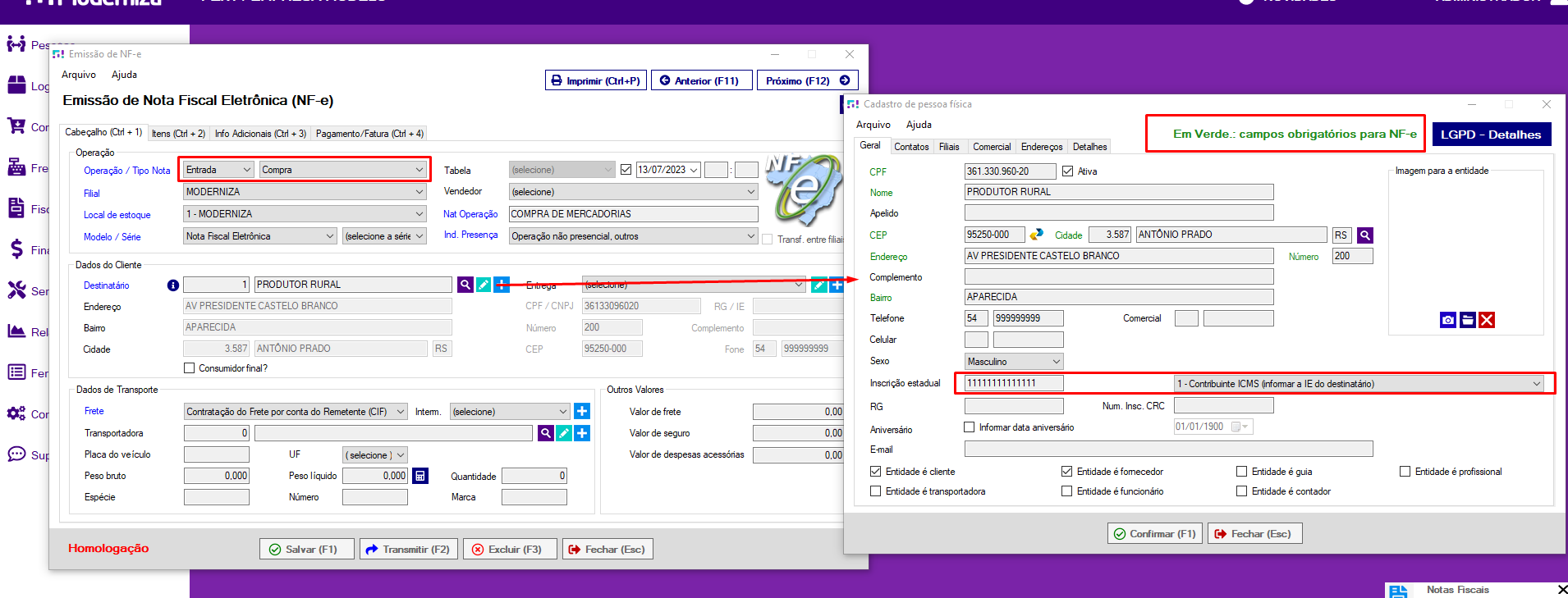

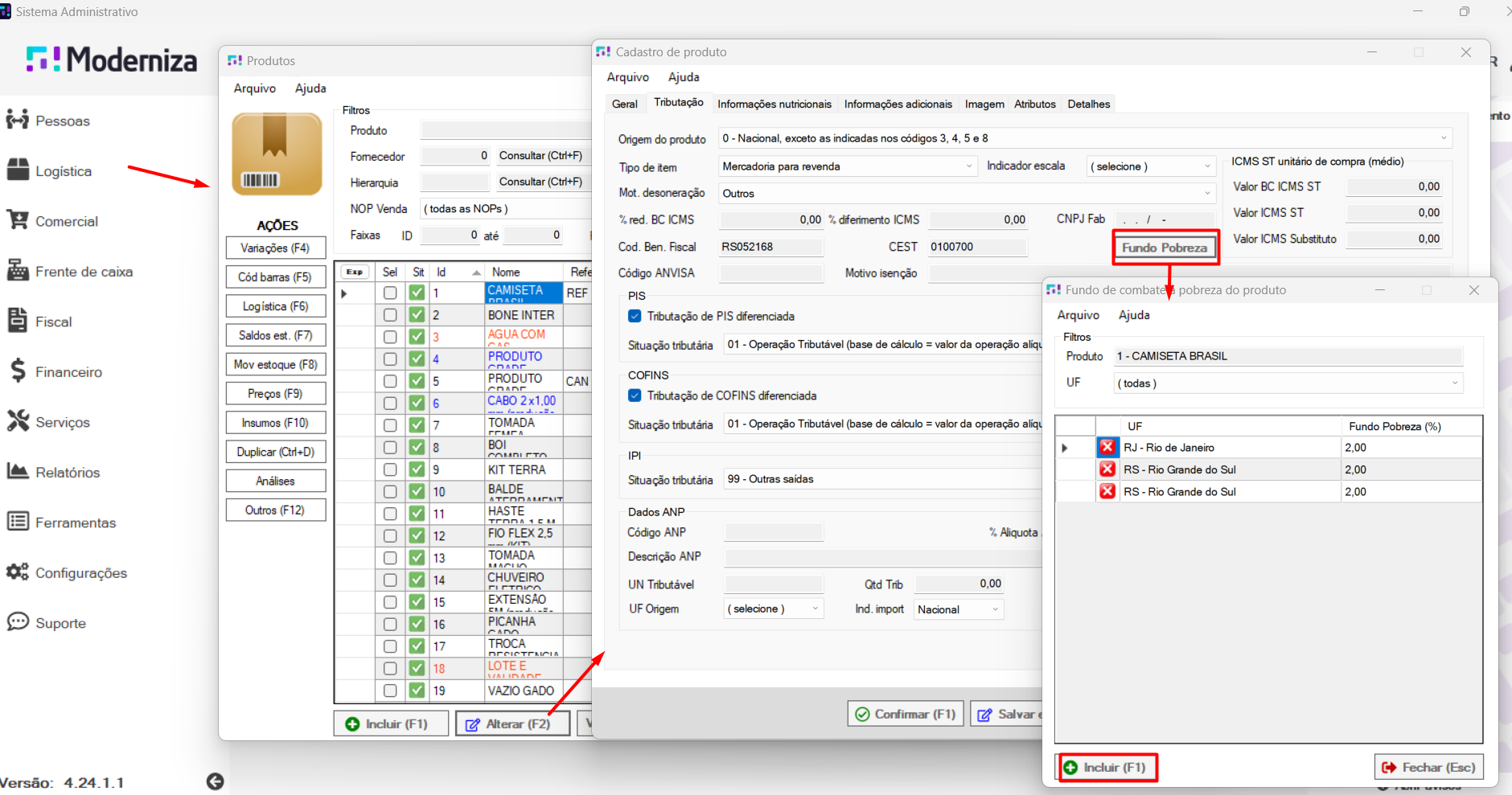

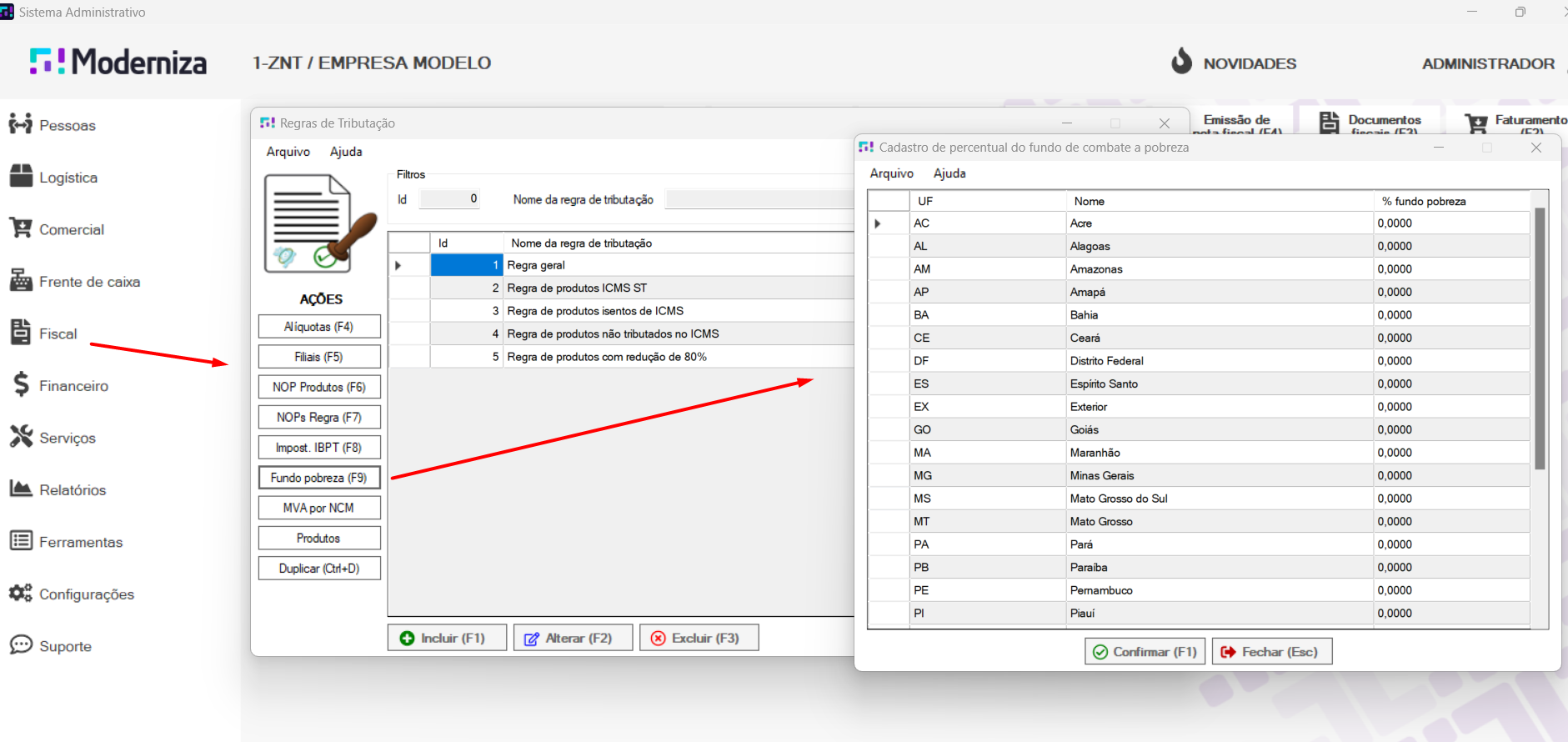

Para que o sistema aplique o FCP em operações internas algumas configurações são necessarias:

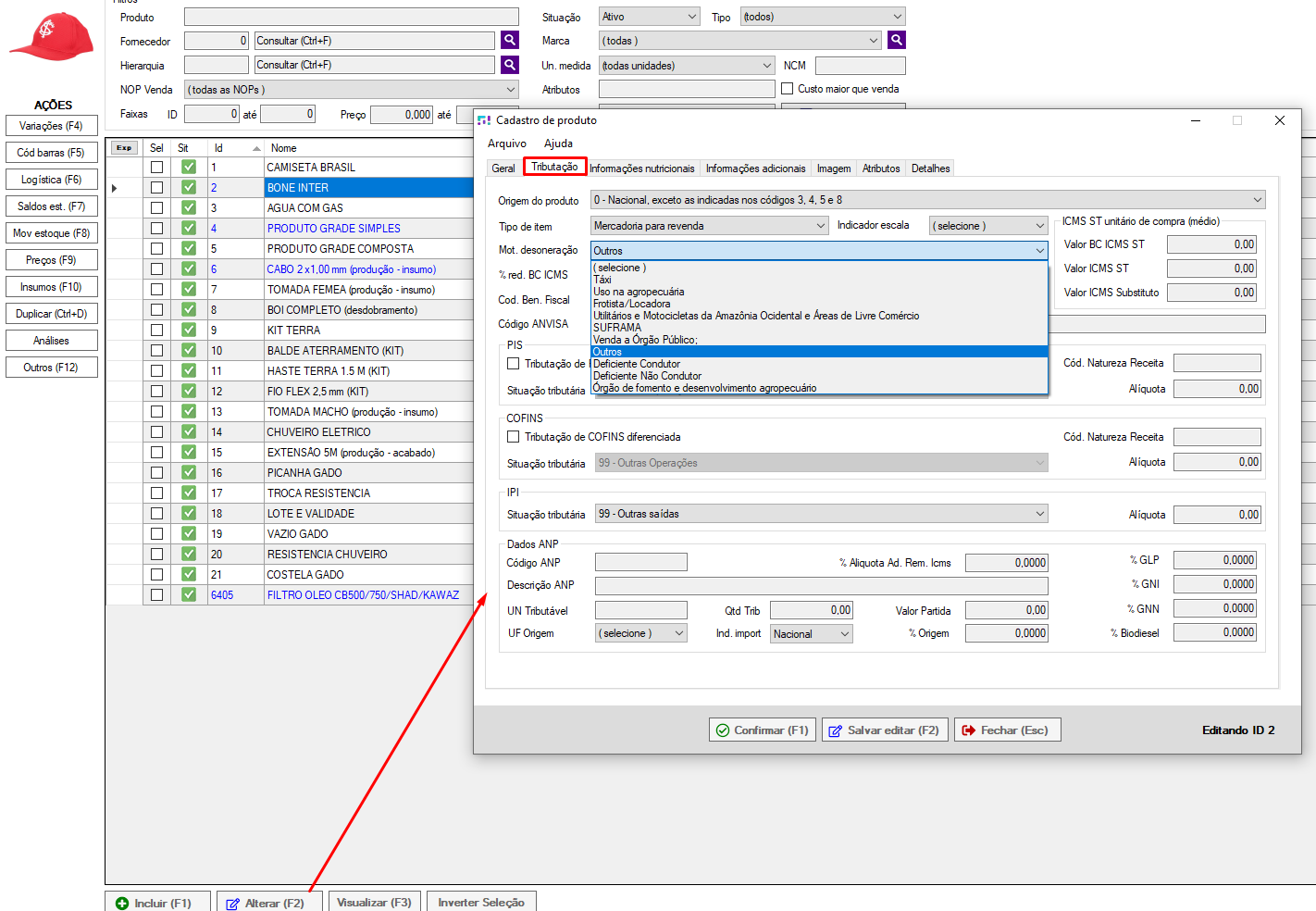

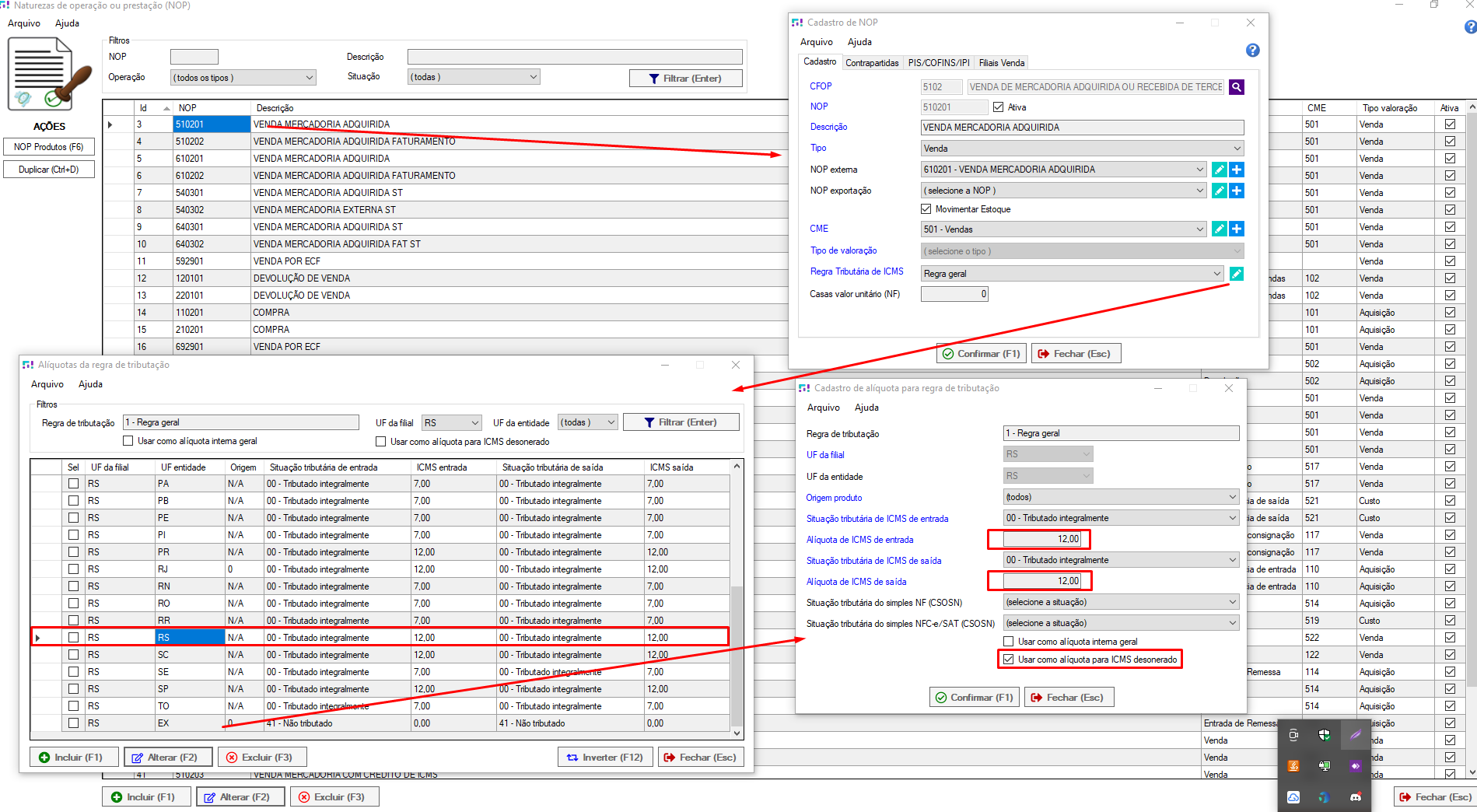

– Percentual de FCP deve ser definido no sistema para o estado em de destino em questão, seja pelo cadastro do produto ou com a regra de tributação:

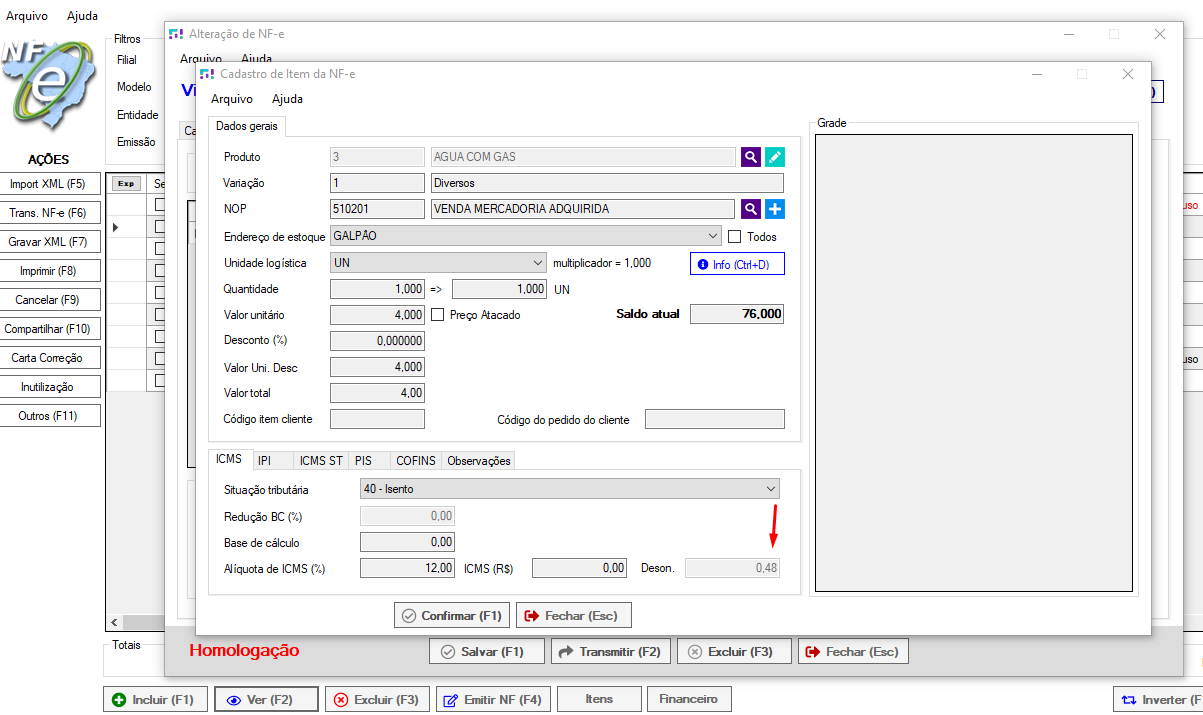

– Destinatario da operação deve estar marcado como consumidor final, podendo ou não ser contribuinte de ICMS;

– A base de FCP em operações internas é à base de cálculo do ICMS, então precisa ter ICMS informado na operação;

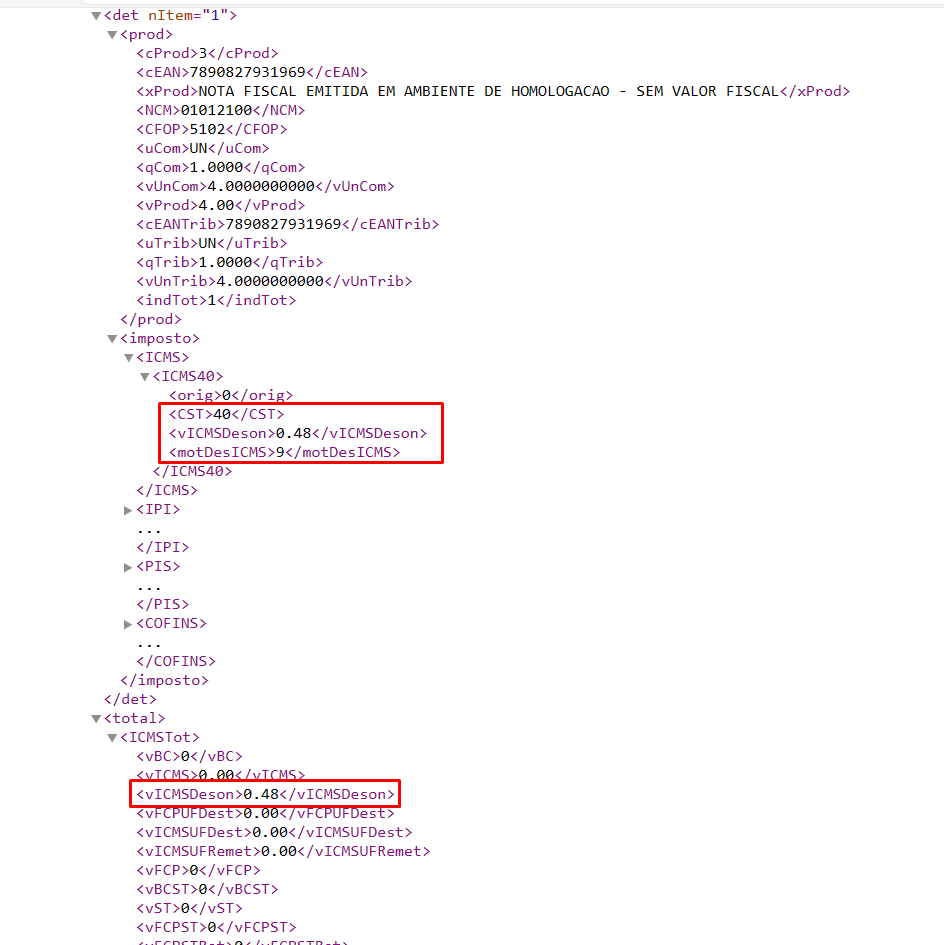

– O FCP só ira aparecer na nota se utilizar estas CST a baixo:

| Grupo de Tributação de ICMS | Descrição |

|---|---|

| ICMS00 | Tributada integralmente |

| ICMS10 | Tributada e com cobrança do ICMS por substituição tributária |

| ICMS20 | Tributação com redução de base de cálculo |

| ICMS51 | Tributação com Diferimento |

| ICMS70 | Tributação ICMS com redução de base de cálculo e cobrança do ICMS por substituição tributária |

| ICMS90 | Tributação ICMS: Outros |

FCP Retido por Substituição Tributária

Este processo diz respeito ao cálculo do Fundo de Combate à Pobreza para o ICMS retido por substituição tributária em operações, tanto interestaduais quanto internas.Para efetuar esse cálculo, considera-se a alíquota de %FCP, sempre que houver a incidência de ICMS retido por substituição tributária na transação.

Para que o sistema aplique o FCPST em operações interestaduais ou internas algumas configurações são necessarias:

– Percentual de FCP deve ser definido no sistema para o estado em questão, seja pelo cadastro do produto ou com a regra de tributação, como comentado acima;

– Destinatario da operação deve estar marcado como consumidor final, podendo ou não ser contribuinte de ICMS;

– A base de FCP ST em operações internas é à base de cálculo do ICMS ST, então precisa ter ICMS ST informado na operação;

– O FCP ST só ira aparecer na nota se utilizar estas CST a baixo:

| Grupo de Tributação de ICMS | Descrição |

|---|---|

| ICMS10 | Tributada e com cobrança do ICMS por substituição tributária |

| ICMS30 | Tributação Isenta ou não tributada e com cobrança do ICMS por substituição tributária |

| ICMS70 | Tributação ICMS com redução de base de cálculo e cobrança do ICMS por substituição tributária |

| ICMS90 | Tributação ICMS: Outros |

OBS: Nas operações com substituição tributária, é possível calcular tanto o FCP para o ICMS quanto o FCP ST para o ICMS ST desde que a CST atenda os dois casos.